中國(guó)內(nèi)地

1. 稅收居民個(gè)人身份的認(rèn)定

因戶籍、家庭、經(jīng)濟(jì)利益關(guān)系在中國(guó)境內(nèi)習(xí)慣性居住的中國(guó)公民;

以及每年在中國(guó)境內(nèi)居住累計(jì)滿183天的個(gè)人。

2. 不視為稅收居民的實(shí)體

合伙企業(yè)、個(gè)人獨(dú)資企業(yè)不屬于稅收居民實(shí)體。合伙企業(yè)以其合伙人,個(gè)人獨(dú)資企業(yè)以其投資人為納稅義務(wù)人。

關(guān)于中國(guó)內(nèi)地的稅收制度,只有一種且是累進(jìn)稅率的制度,即越有錢的人需要納的稅越多,最高須繳45%的稅,將近其收入的一半。

企業(yè)方面有企業(yè)所得稅(10%、15%、20%、25%)和增值稅(0%、6%、9%、13%)

關(guān)于中國(guó)內(nèi)地的稅制,算是我們最熟悉的,因此這里就不做過多的展開說明了。

中國(guó)香港

1. 符合以下任一條件的個(gè)人視為中國(guó)香港稅收居民:

(a)通常(ordinarily)居住于香港的個(gè)人;

(b)在某納稅年度內(nèi)在中國(guó)香港停留超過180天或在連續(xù)兩個(gè)納稅年度(其中一個(gè)是有關(guān)的納稅年度)內(nèi)在香港停留超過300天的個(gè)人。

一般而言,若個(gè)人在香港保留一永久性住所,用作他本人或其家人生活的地方,他會(huì)被視為通常居住于香港。其他會(huì)被考慮的的因素包括:在外地是否有物業(yè)作居住用途,其主要是在香港還是外地居住。

2. 稅收居民的實(shí)體

在中國(guó)香港境內(nèi)注冊(cè)成立的公司;或者于中國(guó)香港境外注冊(cè),但其主要管理或控制在香港境內(nèi)進(jìn)行的公司為稅收實(shí)體。

體稅收方面,香港的稅很簡(jiǎn)單,按照地區(qū)基準(zhǔn),只對(duì)本地區(qū)相關(guān)的收入征稅,不對(duì)全球收入征稅。

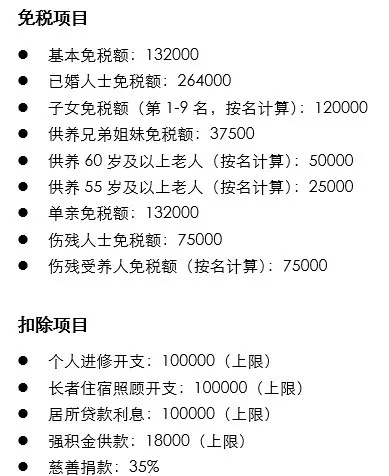

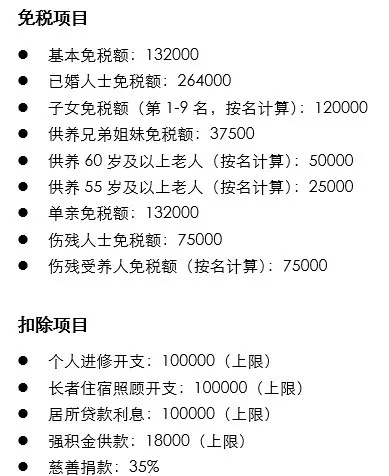

個(gè)人所得稅在香港叫薪俸稅,可以按累進(jìn)稅率或者標(biāo)準(zhǔn)稅率計(jì)算,以繳納較少者為準(zhǔn)。標(biāo)準(zhǔn)稅率以凈收入總額的15%計(jì)算,累進(jìn)稅率按不同稅階計(jì)算↓

與簡(jiǎn)單的稅制對(duì)應(yīng)的,是五花八門的免稅額和抵扣額↓

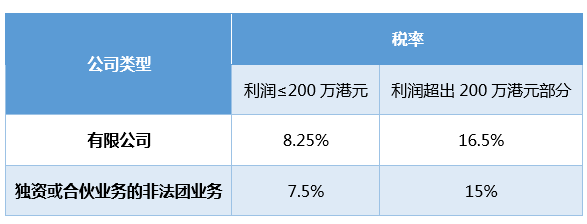

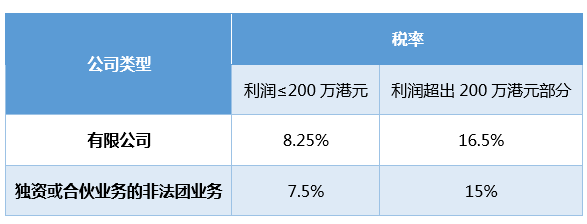

企業(yè)利得稅方面,根據(jù)《2018年稅務(wù)(修訂)(第3號(hào))條例》規(guī)定,香港于2018年4月1日之后的課稅年度開始實(shí)施企業(yè)利得稅兩級(jí)制,政策不限公司行業(yè)、不論其規(guī)模。

按照法律條例規(guī)定,如果公司營(yíng)業(yè)利潤(rùn)未達(dá)到200萬(wàn)港幣的,則可按照新實(shí)施的8.25%進(jìn)行征稅,而超過200萬(wàn)港幣的,首個(gè)200萬(wàn)港幣仍然以8.25%進(jìn)行征收,超過的利潤(rùn)才會(huì)以16.5%進(jìn)行征收。至于獨(dú)資或合伙業(yè)務(wù)的非法團(tuán)業(yè)務(wù),兩級(jí)的利得稅稅率相應(yīng)為7.5%及15%。

同時(shí),香港政府還發(fā)布了多項(xiàng)科研成果的稅務(wù)減免及退稅政策,包括香港公司首個(gè)200萬(wàn)并且合資格的科研投資,可以獲得300%的退稅額度,而超過部分,仍可獲得200%的退稅額度。

新加坡

1.符合以下任一標(biāo)準(zhǔn)的個(gè)人視為新加坡稅收居民:

(a)定量標(biāo)準(zhǔn)

①納稅年度的前一公歷年內(nèi)在新加坡境內(nèi)居住超過183天;

②納稅年度的前一公歷年在新加坡境內(nèi)工作(作為公司董事的情況除外)超過183天。

(b)定性標(biāo)準(zhǔn)

個(gè)人在新加坡永久居住,合理的臨時(shí)離境除外。

2. 不視為稅收居民的實(shí)體

個(gè)人獨(dú)資企業(yè):個(gè)人獨(dú)資企業(yè)的收入歸屬于獨(dú)資企業(yè)經(jīng)營(yíng)者個(gè)人,因此由其就個(gè)人獨(dú)資企業(yè)的收入承擔(dān)個(gè)人所得稅納稅義務(wù)。

合伙企業(yè):合伙企業(yè)的收入由每個(gè)合伙人就其分得的收入份額承擔(dān)個(gè)人所得稅納稅義務(wù)。

新加坡個(gè)人所得稅的稅率很低,年收入超過32萬(wàn)新元(152萬(wàn)人民幣)的部分,稅率才22%。新加坡個(gè)人所得稅稅階:

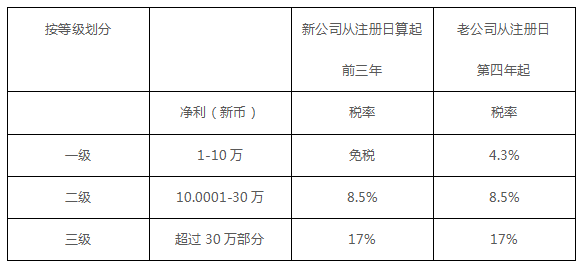

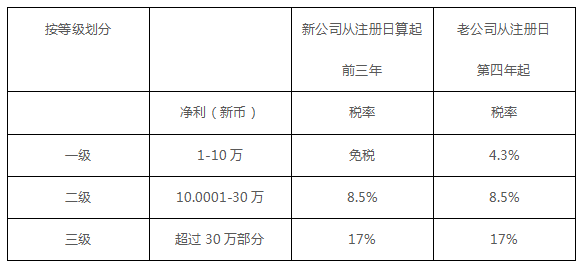

新加坡從2010年開始,無(wú)論是本地公司還是外國(guó)公司,公司均應(yīng)按其應(yīng)稅收入的17%統(tǒng)一稅率征稅,其主要根據(jù)凈利潤(rùn)采取三級(jí)累進(jìn)稅率制。

新加坡對(duì)企業(yè)所得稅有許多減免與激勵(lì)措施,其中包括對(duì)前三年少于1000萬(wàn)新幣收入的小型企業(yè)免征所得稅。

美 國(guó)

1. 符合以下之一條的個(gè)人即為美國(guó)稅收居民:

①美國(guó)公民;

②持有美國(guó)綠卡(永久居留權(quán))者;

③于本報(bào)稅年度在美國(guó)居留達(dá)183天;或于本年度在美國(guó)居留達(dá)31天且在本年及上兩年在美國(guó)停留的天數(shù)被乘以一個(gè)指數(shù)后累加超過183天(公式:本年度停留天數(shù)+上年停留天數(shù)*1/3+前年停留天數(shù)* 1/6)的任何外來居留人員,包括持有學(xué)生簽證和短期工作簽證的人員。

2. 不視為稅收居民的實(shí)體

根據(jù)美國(guó)國(guó)內(nèi)收入法典的規(guī)定,合伙企業(yè)(在公開市場(chǎng)上交易的合伙企業(yè)除外)、S類公司(S corporation)、委托人信托、簡(jiǎn)單信托、共同信托基金(Common Trust Fund)都是稅收透明體。

美國(guó)現(xiàn)行稅法是世界上最復(fù)雜的稅法體系之一,實(shí)行分稅制。

稅收分屬聯(lián)邦政府、州政府和地方政府征收,聯(lián)邦稅收占全國(guó)總稅收約為70%,州和地方政府稅占30%,州和地方比例為6:4。

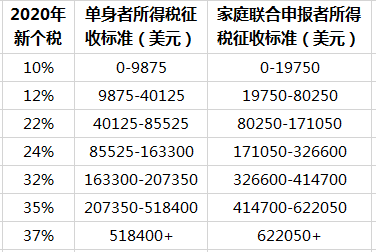

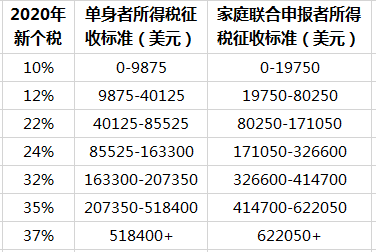

2017年12月,美國(guó)通過最新稅改新政后,個(gè)稅和企業(yè)稅均有所下調(diào)。企業(yè)所得稅率從目前的35%下調(diào)至21%,個(gè)人所得稅稅率分7檔,簡(jiǎn)化等級(jí)降稅。

英 國(guó)

1. 英國(guó)個(gè)人稅收居民

一般而言,前往英國(guó)的個(gè)人若滿足以下任一條件將有可能被認(rèn)定為英國(guó)稅收居民:

(1)該個(gè)人在連續(xù)的365天內(nèi)在英國(guó)全職工作(平均每周至少工作35小時(shí)),且至少75%的工作日在英國(guó)度過;

(2)該個(gè)人唯一或全部住宅都在英國(guó),此狀態(tài)至少持續(xù)91天且至少在上述91天中有30天屬于同一納稅年度;

(3)該個(gè)人在一個(gè)英國(guó)納稅年度內(nèi),至少在英國(guó)停留了183天;

(4)該個(gè)人滿足英國(guó)居民納稅人資格測(cè)試的要求。

英國(guó)稅務(wù)海關(guān)總署(HMRC)發(fā)布了一份有關(guān)法定居民測(cè)試指引,同時(shí)在網(wǎng)上設(shè)置了測(cè)試工具(Tax Residence Indicator)以供個(gè)人查詢自己的稅收居民身份。

2. 不視為稅收居民的實(shí)體

根據(jù) CRS 的標(biāo)準(zhǔn),應(yīng)申報(bào)的實(shí)體也包括稅收透明體(如合伙企業(yè)等)。出于 CRS 信息報(bào)送的目的,一些在當(dāng)?shù)胤上虏槐灰暈閼?yīng)納稅的實(shí)體,也會(huì)被視為當(dāng)?shù)氐?ldquo;稅收居民”,例如,雖然合伙企業(yè)的應(yīng)納稅人是合伙人,而非合伙企業(yè)本身,但如果合伙企業(yè)的管理及控制地在英國(guó),就 CRS 申報(bào)而言,該合伙企業(yè)也會(huì)被視為“英國(guó)稅收居民”。

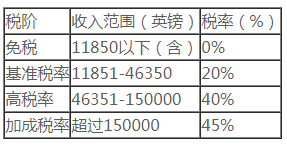

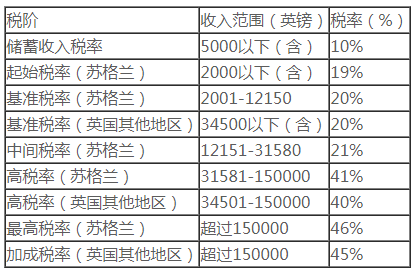

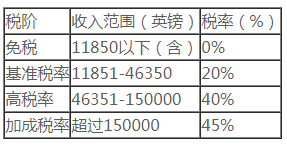

般情況下,英國(guó)稅收居民的個(gè)人所得稅稅率如下:

免稅額的個(gè)人所得稅稅率表

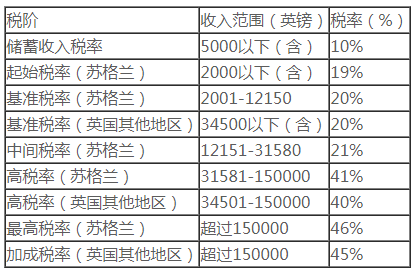

無(wú)免稅額的個(gè)人所得稅稅率表

英國(guó)的企業(yè)所得稅的19%,是 G20 國(guó)家中最低的。

在CRS交換信息的背景下,各國(guó)、各地區(qū)的公司每年的審計(jì)報(bào)稅已經(jīng)無(wú)法避免,如何能在每年的稅務(wù)申報(bào)中合理規(guī)劃稅務(wù),已經(jīng)各稅務(wù)居民首要考慮因素。從上面可以看出,在個(gè)人所得稅方面,中國(guó)香港、新加坡負(fù)稅最低,優(yōu)勢(shì)最大;而企業(yè)方面,最為突出的是新加坡、中國(guó)香港及英國(guó)。

綜上,不同國(guó)家和地區(qū)的稅務(wù)居民身份認(rèn)定,將直接影響個(gè)人的負(fù)稅狀況。因此熟悉和了解關(guān)于稅收居民身份認(rèn)定,對(duì)于高凈值人士來說,在稅務(wù)規(guī)劃上具有較高的參考意義,同時(shí)也是應(yīng)對(duì)應(yīng)對(duì)全球CRS的第一步。

實(shí)操中,認(rèn)定規(guī)則仍有很多需進(jìn)一步理解的地方,因此可以尋找專業(yè)人士幫助,對(duì)出行規(guī)劃、合規(guī)申報(bào)等方面都能得到較好的幫助。